Revista académica de economía

con

el Número Internacional Normalizado de

Publicaciones Seriadas ISSN

1696-8352

MODELO DE ADMINISTRACIÓN ESTRATÉGICA INTEGRAL PARA PYMES EXPORTADORAS MEXICANAS. UN ENFOQUE TEÓRICO-PRACTICO PARA LA RENTABILIDAD

Cristihan Isaac García (CV)

C9423021@yahoo.com.mx

Jesús Fernando Isaac García (CV)

fernandoisaac@prodigy.net.mx

Grace Aileen Ruiz Santoyo (CV)

ruiz.grace@hotmail.com

Resumen:

El objetivo fundamental del presente trabajo es desarrollar un modelo integral que funcione como herramienta que facilite el establecimiento de estrategias que permitan alcanzar los objetivos financieros de las PYMES exportadores mexicanas. la metodología a seguir destacando que se realiza una encuesta en una muestra dividida geográficamente entre PYMES exportadoras de Monterrey Nuevo León, México Distrito Federal y Guadalajara Jalisco así como el uso de técnicas econométricas y estadísticas multivariadas avanzadas. El objetivo de la investigación fue alcanzado satisfactoriamente al poder desarrollar un modelo de gestión financiera que permita desarrollar políticas financieras plasmadas en planes efectivos para alcanzar niveles de ROE, ROA aceptables así como un buen manejo del capital de trabajo y dar una orientación en cuanto a la estructura de financiamiento que se debería de establecer y aunque sabemos que las inversiones dependen de las particularidades de cada pymeses damos un panorama preciso de en que están invirtiendo las pymeses en México. También se comprobó que al poder establecer en este punto que si fue posible desarrolla un modelo integral de gestión financiera para las pymeses que permita planear niveles de rentabilidad aceptables así como asegurar que las variables que influencian la ROA, ROE y el capital de trabajo con las mismas que las tomadas en cuenta en las grandes corporaciones.

Palabras clave: rentabilidad, roa, roe, pyme, gestión, modelo integral

Summary:

The main objective of this work is to develop a comprehensive model that works as a tool that facilitates the establishment of strategies to achieve financial targets Mexican SME exporters. the methodology to be stressed that a survey is conducted on a sample divided geographically between exporting SMEs Monterrey Nuevo Leon, Mexico City and Guadalajara Jalisco and the use of econometric techniques and advanced multivariate statistics. The aim of the research was to develop successfully achieved the financial management model that allows to develop financial policies embodied in effective plans to achieve levels of ROE, ROA acceptable and good working capital management and provide guidance as to the financing structure should be set up and even though we know that investments depend on the particulars of each pymeses give an accurate picture of where the pymeses are investing in Mexico. It was also found that at this point in order to establish if it was possible to develop a comprehensive model for the financial management plan pymeses allowing acceptable levels of profitability and ensure that the variables that influence the ROA, ROE and working capital with same as those considered in large corporations.

KEYWORDS: profitability, ROA, ROE, SMEs, management

Para ver el artículo completo en formato pdf comprimido zip pulse aquí

Para citar este artículo puede utilizar el siguiente formato:

Isaac García, C., Isaac García, J. y Ruiz Santoyo, G.: "Modelo de administración estratégica integral para PYMES exportadoras mexicanas. Un enfoque teórico-practico para la rentabilidad" en Observatorio de la Economía Latinoamericana, Nº 173, 2012. Texto completo en http://www.eumed.net/cursecon/ecolat/mx/2012/

Introducción

En la actualidad la administración de empresas se está volviendo muy compleja. Factores como los estilos de hacer negocios, la velocidad con que los cambios políticos, económicos, sociales, tecnológicos y ecológicos se están dando, la tecnología así como cambios en el entorno global cada vez más integracionista e intolerante a la vez, dificultan la planeación y ejecución exitosa de los negocios.

Uno de los elementos esenciales (si es que no es el más) dentro de un proceso de planeación estratégica es la información disponible. Entonces, cambiaremos este enfoque de la información.

La planeación estratégica se centra precisamente en identificar anticipadamente aspectos, factores o eventos que pueden afectar tanto positiva como negativamente los negocios pudiendo sacar ventaja de tales circunstancias.

La administración actual en la pequeña y mediana empresa carece de los elementos informativos necesarios para desarrollar estratégicas que permitan su subsistencia en el largo plazo. Factores externos y ajenos a la empresa se conjugan para amenazar de forma grave a las pymes exportadoras mexicanas y ante la carencia de una base sólida para desarrollar estrategias, este tipo de empresas está desapareciendo.

Creemos firmemente que contando con la basé correcta se pueden desarrollar múltiples estrategias que permitirán enfrentar con éxito las amenazas y debilidades a las cuales la pyme exportadora mexicana está involucrada así como potenciar las fortalezas internas como oportunidades externas para su beneficio; a su vez, estas bases permitirán darle una dirección exacta y precisa a la empresa hacia los objetivos establecidos.

Ante este planteamiento las corrientes filosóficas de la administración científica y la administración situacional convergen y se amalgaman para formar una nueva generación de directivos dotados con conocimientos teóricos, prácticos y técnicos que permitirán según sea el caso, cambiar las estrategias en función de los escenarios previstos o de las situaciones inesperadas sabiendo que hacer en cada momento gracias a los modelos de gestión.

1.1. Planteamiento de la investigación

1.1.1 Planteamiento del problema

Ante la crisis global tanto financiera como económica que se vive en la actualidad, el modelo de crecimiento y desarrollo económico mexicano ha quedado obsoleto. Por otro lado, enfrentándose a una competencia más sofisticada y con más recursos. De alguna forma las empresas mexicanas lograron adaptarse a las nuevas condiciones que el proceso de globalización1 ofrece.

Sin embargo, a mediados del año 2008 empieza a desencadenarse la peor crisis financiera que el mundo haya experimentado que desemboco en crisis económicas contagiándose todo el mundo. Los países industrializados fueron los detonadores de esta crisis teniendo como epicentro del Problema los Estados Unidos.

La situación anterior ha provocado que la facturación de las pymes exportadoras mexicanas caiga abruptamente por las condiciones económicas que prevalecen en Estados Unidos.

Conociendo un poco de la administración estratégica vemos claramente que las empresas que están en crisis, que desaparecieron o en su defecto que están en proceso de desaparecer, no tienen ni el tratamiento estratégico de sus empresas ni una visión estratégica. Lo aseveramos de esta forma porque no fueron capaces de identificar la crisis que se avecinaba cuando la información ya estaba en los mercados desde hace más de 3 años. Casi nadie previó la situación.

Las formas más prácticas y comunes de administrar estratégicamente una empresa es a través del constante monitoreo del entorno de la empresa así como de una gestión interna de la misma de forma estratégica. Si se poseen estos dos aspectos de la administración de empresas podremos ser capaces de prever y adaptarnos a prácticamente a cualquier situación que se presente. A su vez, seremos capaces de desarrollar estrategias de una forma más sencilla y precisa teniendo como base un modelo de gestión que se deben de aplicar a cada una de las áreas funcionales de las empresas pymes exportadoras.

Ante tales situaciones la gestión interna de la empresa como su rentabilidad serían mejoradas si se contara con modelos de gestión adecuados para cada una de las áreas funcionales.

El problema concreto sobre el cual se basa esta investigación es:

“Las pymeses no cuentan con modelos de gestión funcionales que les permita desarrollar estrategias precisas para alcanzar sus objetivos de rentabilidad de una forma más controlable, teniendo como consecuencia la presencia de incertidumbre en la consecución de los objetivos, un debilitamiento de su estructura general ante las crisis económicas y una falta de rumbo y dirección concreta afectando su rentabilidad y hasta su propia existencia”.

1.1.2. Objetivo de la investigación.

Para el caso que nos ocupa en esta investigación es que se pretende desarrollar un modelo de gestión estratégica financiera integral para las pymeses que permita alcanzar los objetivos de rentabilidad financiera y que logre una mejor administración del capital de trabajo, estructura financiera, inversiones y rentabilidad sobre los activos.

1.1.3. Objetivos secundarios

- Contribuir con un elemento más de la teoría del emprendedor.

- Identificar los factores y en qué grado explican la rentabilidad financiera de las pymeses.

- Identificar los factores y en qué grado explican el capital de trabajo de las pymeses.

- Identificar al patrón de financiamiento de las pymeses.

- Identificar el patrón de inversiones de las pymeses.

- Desarrollar un modelo de gestión financiera que facilite el establecimiento de estrategias para alcanzar los niveles de rentabilidad planeados.

- Desarrollar un modelo de gestión financiera de capital de trabajo que facilite el establecimiento de estrategias para un manejo eficiente de esta variable.

- Sentar las bases para que se fomente más investigación en torno a las pymeses mexicanas.

- Fomentar el uso de modelos de gestión financiera en un primer tiempo en las pymeses exportadoras.

- Ser los pioneros en establecer índices del sector pymeses en el país que sirvan como referencia de desempeño.

1.1.4. Pregunta de investigación

Al estar en la etapa inicial de la investigación surge la pregunta que deberemos de:

¿Existe la manera de desarrollar un modelo de gestión estratégica financiera para las pymeses?

La pregunta anterior nos lleva a las siguientes cuestiones secundarias:

¿Será fácil implantar un modelo de gestión estratégica financiera en las pymeses?

¿Cuál es el grado de dificultad para implantar un modelo estratégico de gestión financiera?

¿Qué elementos hay que tomar en cuenta para planear la rentabilidad financiera?

¿Qué elementos son cruciales para una administración eficiente del capital de trabajo?

¿En qué grado se pueden desarrollar políticas financieras que permitan manejar mejor los recursos de la empresa?

1.1.5. Justificación e importancia de la investigación

Surge la inquietud y la necesidad de trabajar con este tema porque las pymeses están prácticamente olvidadas por el gobierno mexicano. Por un lado, el modelo exportador mexicano ha resultado ser un rotundo fracaso puesto que no ha permitido que estas empresas sean competitivas, la escasa ayuda que tienen por parte de las autoridades competentes no ha sido efectiva. Finalmente la imposibilidad de las pymeses de adaptarse a las condiciones que el mercado global está imponiendo.

Si al menos la mayoría de estos factores están fuera del control de la empresa queremos demostrar que la parte interna en lo que se refiere a la gestión del negocio si es posible eficientizarla de tal forma que sean empresas competitivas y así poder enfrentar exitosamente las amenazas identificadas.

De tal forma que esta investigación tiene centrada su importancia en ayudar a mejorar la gestión de las pymeses para evitar su desaparición y alentar su competitividad.

. También se pretende dar a conocer a los interesados que el uso apropiado de las técnicas econométricas y estadísticas avanzadas permitirán un mejor manejo de las pymeses además de servir como herramientas en la toma de decisiones.

La información que se derive de la investigación será crucial pues evidenciaría la utilidad de incorporar modelos de gestión basados en técnicas econométricas y estadísticas avanzadas para la toma de decisiones en las pymeses para que elaboren sus estrategias en este caso, financieras, facilitando el proceso de planeación así como en la elaboración de planes contingentes eficientes, reales y factibles ante eventos inesperados.

Esta información podrá ser utilizada en primera instancia por aquellos empresarios directivos de pymeses que estén interesados en mejorar la gestión financiera de la empresa usando un enfoque estratégico. Podrán utilizarla también, académicos dedicados a la enseñanza y a la investigación para complementar sus investigaciones así como las propias autoridades económicas del país para dictar políticas económicas que fomenten el desarrollo de las pymeses en México de forma más certera y que realmente contribuyan a la consolidación de la actividad exportadora a través del apoyo de las pymeses. Finalmente los estudiantes de las carreras económicas administrativas, estudiantes de posgrado que deseen profundizar en el tema esta investigación será de gran utilidad para lograr ese propósito. La peculiaridad de esta información es interesante pues se centra en aspectos financieros desatendidos de las PYMES exportadoras y es precisamente este punto lo que le da originalidad.

Una pretensión más de la investigación es no precisamente gestar un concepto nuevo pero si, queremos aportar elementos prácticos. Nos referimos con esto a incorporar el uso y generalización modelos de gestión financiera en las pymeses mexicanas a través de un modelo para que se aplique y se tengas buenos resultados al menos en el ámbito financiero de estas empresas.

Concretamente: hacer del proceso de planeación de la gestión de la PYME exportadora una cuestión más sencilla y práctica en la función financiera.

1.1.6. Limitaciones y delimitación.

Al momento de concebir y planear la investigación se han considerado las siguientes limitantes:

- Los centros de desarrollo industrial del país no se cubrirán al 100% solo nos concentraremos en Monterrey, México D.F. y Guadalajara. Aunque se considera que mediante el muestreo es más que suficiente para lograr representatividad.

- La investigación se enfoca solamente en los aspectos financieros, la rentabilidad, capital de trabajo, estructura financiera e inversiones. Para otras áreas funcionales de la empresa se tendrá que desarrollar otra investigación.

- El estudio solamente se centra en las pymeses dejando por fuera las pequeñas y medianas empresas que no tienen actividad exportadora.

- Nos enfrentamos a la falta de disponibilidad por falta de algunas empresas para proporcionar la información financiera por desconfianza.

- Utilizaremos la información financiera simplificada en las razones financieras para poder aplicar técnicas estadísticas avanzadas. Por el tipo de información contenida en las razones (índices) seguramente habrá que hacer transformación de variables.

- Si bien los índices del sector son representativos, no abarca la totalidad de las empresas del país.

- La falta de literatura en torno al tema es extremadamente escasa por ser un tema de ocurrencia original por parte del autor.

No se encuentran limitaciones de tipo metodológico ni técnico.

El trabajo de campo para la aplicación de encuestas se lleva a cabo en el área industrial de Monterrey, México D.F. y Guadalajara.

- Marco conceptual de referencia

En esta sección se pretende dar a conocer la teoría del emprendedor y la definición de modelo de gestión que son los dos pilares de soporte de esta investigación.

- La teoría del emprendedor

. Hemos decidido basar la presente investigación en la teoría del emprendedor por tres motivos: porque las pymeses en México por lo regular están administradas por emprendedores, por otro lado porque aborda aspectos muy diversos entre estos los financieros en las empresas y finalmente como consecuencia, es la que más se ajusta a las pretensiones que se persiguen. Está demás plasmar que la teoría del emprendedor es amplia y abarca los más variados aspectos que van desde la rentabilidad hasta las tecnologías como resultado y herramientas respectivamente que usa el emprendedor pero en este apartado incluiremos los enfoques que se tienen del emprendedor a través de los distintos estudiosos que contribuyeron a robustecer la figura del emprendedor y la explicación de su actuar.

De una forma particular y por la experiencia definiremos emprendedor como aquel individuo que posee dotes especiales para identificar oportunidades de negocios, desarrollarlos y consolidarlos para hacerlos rentables asumiendo riesgos. Características propias son la iniciativa, la reflexión y la facilidad para interrelacionarse en su ambiente. Dotes de liderazgo y voluntad persistente.

Johann Heinrich von Thünen (1783 – 1850). A diferencia de los demás economistas, Von Thünen realiza sus análisis sobre un enfoque empírico ya no filosófico como sus predecesores, establece que hay una relación lineal entre las rentas que obtienen el emprendedor y el riesgo que toma en los negocios (Von Thünen, 1958). En su ecuación que define el salario natural en el apartado para el emprendedor queda de la siguiente forma: Ganancia del empresario = rentas – (costo de capital + seguros contra pérdidas + salarios).

Hans Von Mangoldt (1824 – 1868) Desarrolla también una ecuación que describe los riesgos que toma el emprendedor incluyendo la variable del tiempo. La ecuación refleja que a lo largo del proceso de producción (tiempo) incrementan la incertidumbre y el riesgo afectando la función de renta del emprendedor (Von Mangoldt, 1981).

John Bates Clark (1847 – 1938). Clark se refiere al emprendedor como el organizador de la actividad productiva y niega que los beneficios fueran producto de los riesgos que toma este, más bien, los beneficios que percibe son su paga por su visión y habilidades directivas (Formaini, 2001).

Finalmente, Frank Knight (1885 – 1972). Knight en su obra Riesgo, Incertidumbre y beneficios (1921) declara que el empresario es el único factor productivo y lo demás (tierra, trabajo y capital) son meramente medios de producción.

.La contribución específica a la teoría del emprendedor es que si este, utiliza los modelos de gestión en cualquiera de sus áreas funcionales podrá desempeñarse mejor.

2.2. Modelos de gestión

Un modelo de gestión lo definimos como un esquema de referencia para administrar una entidad o parte de esta. Los modelos de gestión se pueden aplicar a cualquier ámbito de nuestras vidas. Los modelos de gestión facilitan la tarea de desarrollar, establecer, aplicar y normar las políticas, planes, acciones y estratégicas para concretar y alcanzar los objetivos planteados.

El departamento de finanzas puede desarrollar su modelo de gestión para alcanzar un nivel planeado de rentabilidad.

Con esto último queremos decir que los modelos de gestión son distintos en cada empresa sin embargo, deberán de tener elementos comunes.

- Marco teórico y estado del arte

. Los irlandeses conciben el éxito de las pymeses centrándolo en las capacidades administrativas de los directivos. Bajo este concepto, han girado rápidamente a la llamada economía basada en el conocimiento que se caracteriza por la innovación (Heraty 2005). Lo que hace Heraty es fusionar 4 estudios que realiza la OCDE, El Consejo para la excelencia en la administración y el liderazgo 2, un reporte de la comisión europea3 y un estudio llamado, habilidades administrativas de alto desempeño4 para resaltar la importancia que tiene el desarrollo de habilidades administrativas para el desempeño de alto nivel que deben tener los directivos de las pymes.

De tal forma que la infraestructura necesaria está conformada por proveedores de todo tipo desde materias primas hasta servicios informáticos, organización industrial (se refiere a organismos promotores de la industria agrupaciones patronales, etc.) y agencias (de consultoría, gubernamentales, etc.).Así la ausencia de cualquiera de estos elementos presupone dificultades para gestionar eficientemente una PYME.

Por otro lado en Singapur acorde al ministerio de Estado, Comercio e Industria desarrollan un modelo donde se plasma un esquema de financiamiento para implementarlo en las pymes (Spring Singapore 2007). Tal modelo lleva el nombre de manual de financiamiento para pymes. Es un esquema muy sencillo de asociaciones entre tres organismo: SPRING SINGAPORE, ACTION COMMUNITY FOR INTERPRENEURSHIP y THE ASOCIATION OF BANKS IN SINGAPORE. Mediante esta alianza se desarrollan esquemas de financiamiento para que las pymes puedan escoger cual es el más adecuado a sus necesidades y gestionar de una forma sencilla su estrategia de financiamiento externo.

Por su parte Kameyama, et all (2000) proponen un modelo para desarrollar el sector de las pequeñas y medianas empresas.

El gobierno japonés tienen un modelo que desarrollan procura limar estas deficiencias que no permiten que las pymes aprovechen estos incentivitos y a su vez, mejoren su desempeño teniendo como consecuencia el desarrollo de este sector.

De tal manera que consideran las siguientes variables para desarrollar el modelo:

Cuadro 1. Variables del modelo para desarrollo del sector pyme en Japón.

Por otra parte, tenemos que Pavlícek (2009) propone un modelo para gestionar la estrategia financiera de una forma integral.

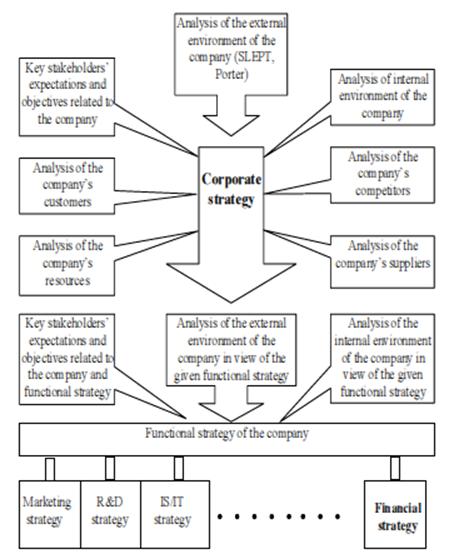

El modelo lo desarrolla basándose en los principios básicos de la administración estratégica5 resultando de la siguiente forma:

Cuadro 2. Modelo estratégico de planeación.

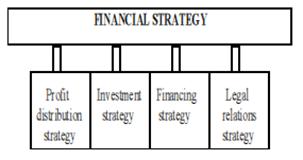

El modelo se interpreta de arriba hacia abajo conteniendo 10 variables: Análisis del entorno de la empresa, análisis interno, expectativas de los socios, competencia, clientes, proveedores, recursos, análisis interno, expectativas de los socios y el análisis externo en función de la estrategia departamental. Las estrategias van bajando de niveles hasta llegar a los niveles funcionales y cada departamento desarrolla sus propias estrategias en donde se encuentran las financieras. Después viene el desarrollo de la estrategia financiera la cual debe de tomar en cuenta los intereses y necesidades de los socios, administradores y de los clientes. De tal forma que el modelo para desarrollar las

El modelo propone 4 variables para desarrollar las estrategias: la política de dividendos, la política de inversiones, el financiamiento y los aspectos legales. De esta forma concluye que la propuesta del modelo estratégico para establecer políticas financieras logrará alcanzar los objetivos financieros de la empresa así como los objetivos globales.

Jaramillo (2008) desarrolla un modelo de gestión financiera para las PYMES exportadoras enfocado a desarrollar estrategias para alcanzar objetivos de rentabilidad financiera, donde encuentra evidencia de que son seis las variables que explican el comportamiento de la rentabilidad financiera: ROA, la prueba ácida, apalancamiento, capital a pasivo total, gastos de personal sobre ventas y gastos de fabricación sobre personal. Con una explicación en la variación de la rentabilidad financiera de 90.34% el modelo se convierte en un instrumento para desarrollar las políticas necesarias para alcanzar un nivel de rentabilidad aceptable6 . Concluye que en la medida en que las empresas PYMES exportadoras tomen en cuenta las variables significativas para desarrollar estrategias financieras alcanzarán los objetivos financieros de una rentabilidad aceptable.

Podemos solamente concluir en esta sección que los modelos de gestión de las PYMES van enfocados a cómo desarrollar a las PYMES en el contexto económico al tener gran protagonismo. Solamente el estudio de Jaramillo se centra en la gestión financiera de las PYMES exportadoras pero enfocado a la rentabilidad financiera.

4 Metodología

Las fases de la investigación son las siguientes:

- Levantamiento de datos. En un primer tiempo se aplica una prueba piloto de 10 empresas en cada una de las regiones objetivo. (se piden los estados financieros 2008) y se pasan al formato (ver encuesta anexo 1)

- Afinación de encuesta y cobertura de la muestra seleccionada.

- Captura de datos exploración de los mismos.

- Aplicación de técnicas estadísticas.

- Derivación de los modelos y explicación de los mismos.

- Interpretación y conclusiones.

4.1 Área geográfica

El estudio se realiza en empresas que físicamente están instaladas en Monterrey, México D.F. Y Guadalajara Jalisco.

4.2 Tipo de empresas

Las empresas que participan en el estudio son empresas pequeñas y medianas exportadoras. No es relevante para este estudio el tipo de PYME ni el producto.

4.3 Hipótesis

H1 = Establecer que es posible desarrollar un modelo integral de gestión financiera en las pymeses exportadoras que procure niveles de rentabilidad aceptables.

H2. = Establecer que las variables que influencian ROE, ROA y capital de trabajo en las pymeses son similares a las que influencian en las grandes corporaciones.

4.4 Muestreo

De la población de PYMESE existentes se seleccionaron de forma aleatoria 188 empresas para asegurar que todas las PYMESE tuvieran la misma probabilidad de ser seleccionadas. La base de datos que se utiliza es la que proporciona la Secretaría de Economía del Estado de Nuevo León, la cámara comercio de Jalisco y del D.F. Denominada Base de datos PYMES cuyo censo está a cargo de INEGI 7

4.5 Variables independientes

- Intereses pagados

- UAII

- Cobertura de cargas financieras

- Pasivo total

- Capital total

- Apalancamiento

- Capital / pasivo

- Deuda / pasivo total

- Cuentas X cobrar

- Rotación C X C

- Rotación activo total

- Rotación inventarios

- Gastos de personal

- Gastos de fabricación

- Costo de ventas

- Costo de capital

- Efecto tipo de cambio

- Capital de trabajo

- Utilidad de operación

- Activo total

- ROA

- Utilidad neta

- Capital total

- Utilidad bruta

- Ventas netas

- Margen bruto

- Margen neto

- Activos circulantes

- Prestamos

- Proveedores

- Pasivo circulante

- AC / PC

- Inventarios

- Prueba ácida

- Tesorería

- Liquidez inmediata

4.6 Variables dependientes:

Rentabilidad financiera (ROE), Rentabilidad sobre los activos (ROA) y capital de trabajo.

4.7 técnicas utilizadas para el análisis de datos.

Utilizaremos la econometría financiera aplicada. Se desarrollara 3 modelos de regresión lineal múltiple para explicar la rentabilidad financiera (ROE), la rentabilidad sobre los activos (ROA) y capital e trabajo de las PYMESE.

A su vez utilizaremos la técnica clúster para determinar cuál es el patrón de estructura de financiamiento (las variable serán apalancamiento, capital a pasivo total, costo de capital, deuda a pasivo y deuda a capital) así como de inversiones de las pymeses (las variables empleadas son activos circulantes, activo total, cuentas por cobrar, inventarios y tesorería).

- MODELOS DESARROLLADOS

- RENTABILIDAD FINANCIERA (ROE)

5.2. Rentabilidad sobre los activos (ROA)

5.3. Capital de trabajo

5.4 Patrón de financiamiento

5.5 Patrón de inversiones

6. Explicación de los modelos desarrollados y análisis de los resultados.

6.1 Modelo econométrico ROE

Resulta un modelo explicativo para la rentabilidad financiera con 4 variables explicativas: el apalancamiento, efecto del tipo de cambio, ROA y la utilidad neta. Expliquemos cada una de estas variables como influyen en el modelo:

El apalancamiento como se sabe tiene un efecto positivo en las utilidades y desde luego en la rentabilidad financiera siempre y cuando los pronósticos de venta y los índices de actividad operativa de la empresa se mantengan pues de otra forma un decremento en las ventas haría que una empresa se volviera insolvente en muy corto plazo pues hay que pagar intereses y más aún si el nivel de deuda es elevado. En el modelo se establece que entre más aumente la proporción de pasivos externos a la empresa, la rentabilidad crecerá también siendo el tercer factor de peso en explicar la rentabilidad financiera. (Beta = .4913). Es decir, por cada 1% que se incrementen los pasivos se incrementará la rentabilidad financiera en un.5%.

El efecto del tipo de cambio es la que explica en un segundo lugar la variación de la rentabilidad financiera (beta = -.62) el efecto de esta variable es negativo pues es de esperarse que de los movimiento a la alza del dólar, las empresas no se beneficien en su mayoría porque pactan con sus bancos un tipo de cambio menor previo al pago de sus clientes afectando esto el flujo de efectivo. Ahora, la empresa exportadora no se beneficiará de movimientos despreciativos de la divisa pues este factor le resta competitividad a las exportaciones porque reciben menos pesos por sus dólares. Por cada 1% que se incremente el tipo de cambio, la rentabilidad financiera se reducirá en un .63%.

La Rentabilidad económica (ROA) este factor, el cuarto en orden de importancia en explicar la variación de la rentabilidad financiera (beta = .43). La relación es positiva pues entre más se incremente el porcentaje de rentabilidad económica impactará benéficamente la rentabilidad financiera. Podemos apreciar claramente que el buen manejo de los activos de la empresa, rotándolos lo más posible, intensificando su uso y controlando los costos, ampliará la utilidad de operación y por ende la rentabilidad económica. La empresa deberá tener la cantidad necesaria de activos para poder operar porque si tiene capacidad ociosa afectará esta variable de forma negativa y a su ves, esta tendrá un efecto no deseado en la rentabilidad financiera. Por el contrario una falta de activos se traducirá en perdida de participación de mercado y de ventas teniendo el efecto negativo en la rentabilidad financiera.

La Utilidad neta esta variable es la más importante y de mayor peso en el modelo pues a mayor utilidad neta mayor será el cociente resultante de dividir la utilidad neta entre los fondos propios (beta = .6482). La relación desde luego es positiva.

Por otro lado, en la tabla de ANOVA la validez del modelo en general es bastante aceptable pues al trabajar con nivel de confianza de 95% el valor P de modelo es menor a .05 por lo que las conclusiones que se derivan del modelo son aceptables.

Por otro lado, los parámetros de calidad del modelo indican que el modelo explica el 85% de la variación de ROE que es explicada por las variables que resultaron significativas. El estadístico Durbin Watson al tener un valor de 1.99 nos revela que no hay auto correlación en los residuales. Al observar también la matriz de correlación entra las variables vemos que no hay correlaciones altas que afecten al modelo de manera importante determinando que no hay problemas de multicolinealidad. En el caso del efecto tipo de cambio con la utilidad neta existe una correlación de .81 se pudiese considerar elevada pero no afecta el modelo en general pues es tolerable aún.

En cuanto a la diagnosis del modelo para ver si resulta útil para el pronóstico de ROE vemos que los residuos cumplen con las hipótesis de regresión, Linealidad, homocedasticidad, normalidad e independencia por lo que le modelo resulta adecuado para explicar la rentabilidad financiera, para pronosticarla y para poder desarrollar políticas financieras adecuadas. El modelo desarrollado es el siguiente:

Log(ROE)=.0819734+Log(AP).491389+Log(efectocambio).626769+Log(ROA).432729+Log(Utilidadneta).6482

6.2 Modelo econométrico ROA

Resulta un modelo explicativo para la rentabilidad sobre los activos (ROA) con variables explicativas: las ventas netas, la utilidad antes de intereses y los activos totales. Expliquemos cada una de estas variables como influyen en el modelo:

Las ventas netas tienen una relación de tipo positiva con la rentabilidad sobre los activos debido que mayor ventas netas mayor es el cociente es superior. Es decir, por cada 1% que se incrementen las ventas, ROA se incrementará en un .17%.

La Utilidad antes de intereses también denominada utilidad de operación tiene una relación negativa. Es decir, por cada 1% que se incremente la utilidad de operación, ROA se incrementará en un .76%.

Finalmente los activos totales guardan una relación negativa con ROA debido a que si se incrementa el número de activos totales en un 1% se reduce ROA en un .001%. Por lo que si se incrementan los activos deben de ir acompañados con un incremento ya sea en las ventas o en la utilidad de operación para que no afecte negativamente a ROA.

Por otro lado, en la tabla de ANOVA la validez del modelo en general es bastante aceptable pues al trabajar con nivel de confianza de 95% el valor P de modelo es menor a .05 por lo que las conclusiones que se derivan del modelo son aceptables.

Los parámetros de calidad del modelo indican que el modelo explica el 82.34% de la variación de ROA que es explicada por las variables que resultaron significativas. El estadístico Durbin Watson al tener un valor de 1.64 nos revela que no hay problemas serios de auto correlación en los residuales. Al observar también la matriz de correlación entra las variables vemos que no hay correlaciones altas que afecten al modelo de manera importante determinando que no hay problemas de multicolinealidad.

En cuanto a la diagnosis del modelo para ver si resulta útil para el pronóstico de ROA vemos que los residuos cumplen con las hipótesis de regresión, Linealidad, homocedasticidad, normalidad e independencia por lo que le modelo resulta adecuado para explicar la rentabilidad sobre los activos para pronosticarla y para poder desarrollar políticas financieras adecuadas. El modelo desarrollado es el siguiente:

log(ROA) = 0.290131 + 0.174576*log(Ventasnetas) + 0.767885*log(UAI) - 1.00143*log(AT)

6.3 Modelo para capital de trabajo

Resulta un modelo explicativo para la el capital de trabajo con 2 variables explicativas: los activos circulantes y el cociente de capital a pasivo total. Expliquemos cada una de estas variables como influyen en el modelo:

Los Activos circulantes guardan una relación lineal con el capital de trabajo es positiva. Esto quiere decir que si aumentan los activos circulantes en cualquiera de sus cuentas también lo harpa el capital de trabajo. Además por cada unidad que se incremente el activo circulante el capital de trabajo crecerá en 1.009% permaneciendo los demás factores constantes.

El cociente Capital a pasivo total la relación lineal es de tipo positivo. Es decir, entre más crezca la participación de capital en proporción de la deuda total, el capital el trabajo crecerá. Si esta razón crece en una unidad, el capital de trabajo lo hará en un 1.17% siendo la variable de mayor peso en el modelo.

Por otro lado, en la tabla de ANOVA la validez del modelo en general es bastante aceptable pues al trabajar con nivel de confianza de 95% el valor P de modelo es menor a .05 por lo que las conclusiones que se derivan del modelo son aceptables.

Los parámetros de calidad del modelo indican que el modelo explica el 96.29% de la variación de capital de trabajo que es explicada por las variables que resultaron significativas. El estadístico Durbin Watson al tener un valor de 1.94 nos revela que no hay problemas de auto correlación en los residuales. Al observar también la matriz de correlación entra las variables vemos que no hay correlaciones altas que afecten al modelo de manera importante determinando que no hay problemas de multicolinealidad.

En cuanto a la diagnosis del modelo para ver si resulta útil para el pronóstico de ROA vemos que los residuos cumplen con las hipótesis de regresión, Linealidad, homocedasticidad, normalidad e independencia por lo que le modelo resulta adecuado para explicar el capital de trabajo y para poder desarrollar políticas financieras adecuadas. El modelo desarrollado es el siguiente:

LOG(capdtrab) = -0.253347 + 1.00948*LOG(Activoscirculantes)+1.11756*LOG(CAP_PASIVOTOTAL)

6.4 Técnica cluster para determinar patrón de financiamiento

Al aplicar la técnica multivariada cluster se encontraron 4 clusters: en el cluster 1 está el 98% de las empresas (185). Este cluster se caracteriza porque son empresas con el apalancamiento más bajo, cuya participación de capital es la mayor con un 56% en promedio la deuda forma el 43% del total y son las segundas menos rentables. Podemos decir que su financiamiento está balanceado con respecto a financiamiento interno y externo.

El segundo cluster con una sola empresa se caracteriza por estar en segundo lugar de apalancamiento con un cociente de 3.6 el financiamiento externo forma el 79% y el interno con un 21% con rentabilidad negativa.

El tercer cluster con una empresa, está excesivamente apalancada con un cociente de 11.5. El financiamiento externo contribuye con un 92% y el interno con un 8% y con rentabilidad baja.

Finalmente el cuarto cluster con una sola empresa tienen un financiamiento interno de 52% y externo de 48% y apalancamiento de .93 con la rentabilidad más alta (.56).

6.5 Técnica cluster para determinar patrón de inversiones

Al aplicar la técnica multivariada cluster se encontraron 4 clusters: en el cluster 1 con 185 empresas se caracteriza por tener liquidez restringida con el menor volumen de activos circulantes y tener sus mayores saldos en cuentas por cobrar y en inventarios.

El cluster 2 con una empresa que tiene sus mayores activos en cuentas por cobrar y en inventarios, es la tercera con mayores activos circulantes.

El tercer cluster con 2 empresas es la que tiene mayores activos circulantes la segunda con mayores activos totales y la de mayor concentrado en inventarios sin embargo, su nivel de tesorería también es el más alto.

7. Conclusiones y recomendaciones

Mediante la presente investigación se resuelve el problema planteado al principio. Al poder contribuir con el mejoramiento en la gestión financiera de las pymeses mediante un modelo integral que permita elaborar estrategias claras y precisas orientadas a incrementar el valor de la empresa. De esta forma se facilita la consecución de los objetivos planteados.

A su vez. El objetivo de la investigación fue alcanzado satisfactoriamente al poder desarrollar un modelo de gestión financiera que permita desarrollar políticas financieras plasmadas en planes efectivos para alcanzar niveles de ROE, ROA aceptables así como un buen manejo del capital de trabajo y dar una orientación en cuanto a la estructura de financiamiento que se debería de establecer y aunque sabemos que las inversiones dependen de las particularidades de cada pymeses damos un panorama preciso de en qué están invirtiendo las pymeses en México.

Por otro lado se han cumplido al 100% los objetivos secundarios planteados entre los que destaca la formación de índices de la industria mediante el estudio de los patrones de financiamiento e inversión de las pymeses.

Las hipótesis de la investigación fueron efectivamente probadas al poder establecer en este punto que si fue posible desarrollar un modelo integral de gestión financiera para las pymeses que permita planear niveles de rentabilidad aceptables así como asegurar que las variables que influencian la ROA, ROE y el capital de trabajo con las mismas que las tomadas en cuenta en las grandes corporaciones.

Los modelos que nos permitirán gestionar la función financiera de las pymeses en México se resumen a continuación:

1)Log(ROE)=.0819734+Log(AP).491389+Log(efectocambio).626769+Log(ROA).432729+Log

(Utilidadneta).6482

2) log(ROA) = 0.290131 + 0.174576*log(Ventasnetas) + 0.767885*log(UAI) 1.00143*log(AT)

3) LOG(capdtrab) = -0.253347 + 1.00948*LOG(Activoscirculantes)+1.11756*LOG(CAP_PASIVOTOTAL)

La manera de aplicarlo a la realidad este grupo de modelos es realmente sencilla y flexible al contexto de cada empresa:

La propuesta va en este orden:

Se deberán tomar las ecuaciones anteriores y realizar simulaciones para ver cual es la combinación de variables y su magnitud pertinente que permita eficientizar el uso de los recursos de la empresa. Una vez identificada la combinación ideal hay que tomar en cuenta las siguientes recomendaciones:

- Establecer en primer orden las políticas financieras que permitirán gestionar el ROE:

- Estudiar cual es el nivel máximo de apalancamiento máximo que la empresa puede soportar. Hay que tomar en cuenta el nivel de riesgos por lo que hay que haces un análisis FODA que permita identificar que pueda afectar el desempeño de las ventas puesto que si caen estas no se podrá aprovechar el efecto positivo del apalancamiento financiero y por ende puede correr el riesgo de declararse insolvente.

- Habrá que establecer formas de poder manejar el tipo de cambio. Por un lado, como comprar barato si se usan insumos del exterior y como la divisa por concepto de venta se puede cambiar al máximo valor (más pesos por divisa). Se recomienda el uso de derivados o contratos plazos de divisa.

- Para incrementar la utilidad neta se deberá incrementar las ventas. Para maximizar las utilidades netas se deberá establecer un programa de control de costos y gastos.

- Establecer en segundo orden las políticas financieras que permitirán gestionar el ROA:

- Incrementar las ventas.

- Minimizar los gastos y costos de operación.

- Si no se incrementan las ventas no se deberá de incrementar los activos totales. Disminuir la capacidad ociosa si la posibilidad de un incremento en la producción es poco probable en el mediano y largo plazo.

3. Establecer en tercer orden las políticas financieras que permitirán gestionar el capital de trabajo.

- Reducción del periodo medio de maduración.

- Incrementar el financiamiento interno.

- Ver que estructura de financiamiento es la más adecuada.

- Acorde a los pronósticos de ventas determinar cual será la combinación de inversiones más adecuadas.

Finalmente las pymeses mexicanas tienen un patrón de financiamiento equilibrado al tener un 51% de financiamiento interno y el restante con financiamiento externo a bajo costo de capital. Sin embargo los niveles de rentabilidad son bajos en comparación con el nivel de apalancamiento que se tiene por lo que se tiene que atender la gestión del capital de trabajo y ver que esta afectando los niveles de rentabilidad. Por otro lado, las inversiones de estas empresas están concentradas sobre todo en cuentas por cobrar e inventarios teniendo activos circulantes restringidos así como tesorería mínima por lo que hay que atender la gestión adecuada del capital de trabajo.

Gráficamente el modelo propuesto sería de forma descendente:

Gráficamente el modelo propuesto sería de forma descendente:

Análisis FODA

Tenemos que hacer un análisis y valoración de las fuerzas y debilidades de nuestra empresa que son características de ámbito interno así como considerar en el análisis las oportunidades y amenazas del exterior que son elementos externos. Para cada caso hay que enfocar las cuestiones políticas, económicas, sociales, tecnológicas y ecológicas del entorno y de nuestra propia empresa.

La valoración la tenemos que extender a nuestro mercado meta (destino de las exportaciones), a nuestros cliente finales, competencia, cadena de suministro, competencia potencial.

La simulación hay que hacerla por separado un sin número de combinaciones que sea la adecuada para cada empresa que desea aplicar la ecuación. Se recomienda que se utilice una simulación en función de los intereses de la empresa a continuación plasmamos un ejemplo de cómo utilizar las ecuaciones:

Tomemos la ecuación para administrar ROA dada por:

log(ROA) = 0.290131 + 0.174576*log(Ventasnetas) + 0.767885*log(UAI) - 1.00143*log(AT)

suponiendo que se pronostica un nivel de ventas anuales de 890 mil pesos, una utilidad antes de intereses de 487 mil pesos y posesión de activos totales por la cantidad de 2 millones 600 mil pesos el ROA resultante para esos parámetros sería:

ROA = .290131 + .174576 LOG(890000) + .767885 LOG(487000) – 1.00143 LOG(2,600,000)

Para la base del cálculo se toman logaritmos y tenemos:

Si observamos el valor de -2.05 nos indica que tendríamos un ROA prácticamente cero. Esto significa que para evitar ese resultado poco alentador tendríamos que implementar las estrategias necesarias que nos permitan contrarrestar el resultado negativo en función de los recursos de la empresa y es aquí donde nace la pregunta ¿Qué hacer para tener un ROA positivo? Pues acorde a la ecuación tenemos que tomar en cuenta tres factores: Las ventas netas, la utilidad antes de intereses y los activos totales. En el caso del caso hipotético que estamos manejando los pasivos totales están sobrados por lo que se recomienda por un lado aumentar las ventas, aumentar la utilidad de operación y reconsiderar el volumen de activos totales que tengamos ociosos.

Ahora bien suponiendo que se reconsidera una estrategia de ventas que permitirá incrementarlas de 890 mil pesos a 2, 980,000 mil pesos, incrementar las utilidades antes de intereses de 487 mil pesos a 2, 390,000 y se decide deshacerse de la capacidad ociosa previamente analizando que no habrá cambios en el futuro y se quedan con activos totales con el valor de 900, 000,000 tenemos como resultado:

Un incremento en el ROA de 44 centavos por cada peso invertido en activos.

Será el mismo procedimiento para cada ecuación apreciando como cada ecuación nos va indicando que elementos son los que hay que modificar para obtener un resultado deseado. O que estamos haciendo en este proceso es la planeación financiera así como las estrategias se van visualizando de manera muy cómoda y amistosa con un rumbo fijo y claro.

Una de las bondades de utilizar el conjunto integral de modelos planteados es que por un lado sabemos que variables son las que hay que tomar en cuenta para impactar en el indicador financiero que queremos mejorar, sabemos también el grado de impacto de cada variable y por supuesto lo más importante, sabremos de manera fácil y sencilla establecer las estrategias para lograr los indicadores mejorados.

Los resultados anteriores retan de manera importante la intuición y la experiencia deduciendo y concluyendo que la experiencia es importante pero no determinante en el establecimiento de las políticas financieras puesto que el conocimiento se impone.

Lo anterior impone importantes retos al administrador financiero de las pymeses debido a que el uso de aspectos de investigación avanzada como lo son la estadística multivariada, la econometría y la econometría financiera son temas prácticamente nuevos en el campo PYME y demandan un estudio profundo de estas disciplinas matemáticas. Sin embargo, su conocimiento y aplicación aseguran una mejor gestión de las empresas.

Por otro lado el reto de tener que dejar en segundo término la intuición y la experiencia que son situaciones no despreciables no son muy confiables debido a que operar con estos criterios es peligroso ante situaciones tan turbulentas como las que se enfrentan hoy en el mundo del os negocios por lo que hay que implementar ahora criterios científicos y técnicos avanzados complementados con la experiencia y la intuición.

Cambiar estos paradigmas tradicionales en los empresarios mexicanos será difícil sin embargo, de eso se está ocupando el clima de turbulencia e inestabilidad que prevalece en le mundo globalizado donde se desempeñan los negocios.

Ahora bien. Que estructura financiera es la adecuada para las pymeses. Como hemos podido evidenciar empíricamente, el 98% de las empresas prefieren el financiamiento equilibrado tanto interno como externo de tal manera que es un patrón bien identificado. Sin embargo también describimos que a pesar de estar altamente apalancadas las rentabilidades no son las adecuadas acorde al nivel de apalancamiento seguramente habrá que mejorar la gestión general de la empresa y ver que se está haciendo mal para su inmediata corrección. Ante el clima de competencia tan elevada los países compiten por vender así que hay que tener cuidado con el nivel de deuda que se contrate.

En el caso de las inversiones como de la estructura financiera son aspectos muy particulares de cada empresa por lo que se habrá que hacer un estudio minucioso de cada particularidad.

Se han proveído las herramientas necesarias para una buena gestión de ROE, ROA, Capital de trabajo y algunas orientaciones en torno la financiación y a las inversiones. De tal forma que ahora ya es posible aplicar planes y políticas adecuadas y precisas dentro de la función financiera de las pymeses de tal forma que nos permite una gestión integral y efectiva.

Lo anterior nos lleva a declarar que no es posible la planeación estratégica sin modelos de gestión y en esta investigación lo hemos demostrado al ofrecer un modelo de gestión que permite aterrizar la planeación estratégica financiera en las empresas PYMES exportadoras mexicanas.

Ya como recomendación final se recomienda hacer la investigación pero extenderla a otras áreas industriales de México como Sonora, Sinaloa y Baja California que son empresas de corte exportador pero agrícola para ver si tienen condiciones similares.

Bibliografía

- Menguer, C. (1983). Principios de economía política. Madrid, Editorial La Unión.

- Mills, J.S. (1968).Principios de economía política. México, Edit. Fondo de cultura económica.

- Say J.B. (1976). Tratado de economía política. Madrid. Editorial Cartagena.

- Tarapuez Chamorro, E., Botero Villa, J. (2007). Algunos aportes de los neoclásicos a la teoría del emprendedor. Cuadernos de Administración, Colombia, Pontifica Universidad Javeriana.

- Von Thünen, J.H. (1958). Natural salary and wages theory. London, Edit. Pearson.

- Von Mangoldt, H. (1981). Die Wissenschaft der Gewinn des Herstellers. Münich, Edit. Das Buchtaller.

- Formaini, R. (2001). The engine of capitalist process: Interpreneur in economic theory. Economic and financial policy review, Q IV, 2-11. Recuperado el 7 de mayo de 2006, de http://www.dallasfed.org/research/efr/2001/efr0104a.pdf [ Links ]

- Heraty, A. (2005). SME management development in Ireland. Ireland, Edit. Expert group.

- Spring Singapore. (2007), Financial Handbook for SME´S, Thailand.

- Kameyama S., Kobayashi H., Suetake Toru. (2000). Model for SME Sector Development. Tokio. Policy Sciences Research Report Series #12.

- Pavlícek Jaroslav. (2009). Corporate Financial Strategy in SME´S. Proceedings of the World Congress on Engineering 2009 Vol II WCE 2009, July 1 - 3, 2009, London, U.K.

- Jaramillo Garza Juvencio, “Modelo de rentabilidad financiera para las PYMES exportadoras de Monterrey Nuevo León México” Jesús Fernando Isaac García (dir.). Tesis doctoral. Nuevo Laredo Tamaulipas México 2008.

1 Definiremos globalización como la incorporación de los procesos políticos, económicos, sociales, tecnológicos y ecológicos al contexto internacional.

2 Es un organismo público descentralizado Ingles para promover la competitividad de las pymes en Inglaterra.

3 Es un reporte llamado las actividades de la unión europea para las pequeñas y medianas empresas, publicado en 2003.

4 Es un estudio que no se llegó a publicar. Fue elaborado por Mclv consulting.

5 Los conceptos básicos de administración estratégica son los pertinentes al análisis DOFA; Debilidades, Oportunidades, Fuerzas y Amenazas de dentro y en el entorno de la empresa.

6 Jaramillo definió rentabilidad aceptable como aquella superior al ofrecida por la tasa líder del mercado (cete a 28 días).

7 INEGI es la entidad gubernamental encargada de recopilar las estadísticas nacionales de México. Significa, Instituto Nacional de Estadística, Geografía e Informática.